La lettre macroéconomique – Juin 2023

Au-delà des événements spécifiques et en simplifiant beaucoup, la dynamique des marchés financiers peut être réduite à deux questions.

- À court terme, les flux et la liquidité règnent. Dans un marché « classique », la liquidité devrait être relativement constante, mais dans la réalité on sait que non seulement ce n’est pas le cas, mais que ces dernières années, la liquidité fournie par les banques centrales est devenue et reste la clé.

- À plus long terme, ce sont les perspectives des entreprises, en particulier leurs résultats, qui sont déterminants. Pour simplifier encore, ces bénéfices peuvent être compris globalement comme la différence entre le rendement du capital investi (qui, à long terme peut être identifié à la croissance nominale) et le coût du capital, c’est-à-dire les taux.

Dans une période de très grande incertitude comme celle que nous vivons actuellement et en l’absence de repères clairs, il est d’autant plus important de revenir sur ces facteurs.

Prévisions de croissance et de taux

Les perspectives macroéconomiques n’ont pratiquement pas évolué au cours des deux derniers mois. C’est peut-être la raison pour laquelle les marchés sont restés pratiquement stables, au-delà de quelques fluctuations occasionnelles. Les investisseurs attendent de nouveaux signaux sur certaines variables clés : l’inflation, la croissance ou les taux, mais pour l’instant ces derniers ne changent pas.

La croissance attendue reste faible mais positive, le consensus ayant peu évolué au cours des deux derniers mois. Les économistes débattent âprement de la survenue ou non d’une récession mais les investisseurs préfèrent les faits plutôt que les débats, de sorte qu’en l’absence d’un consensus à ce sujet, les prix des actifs ne réagissent pas à cette variable.

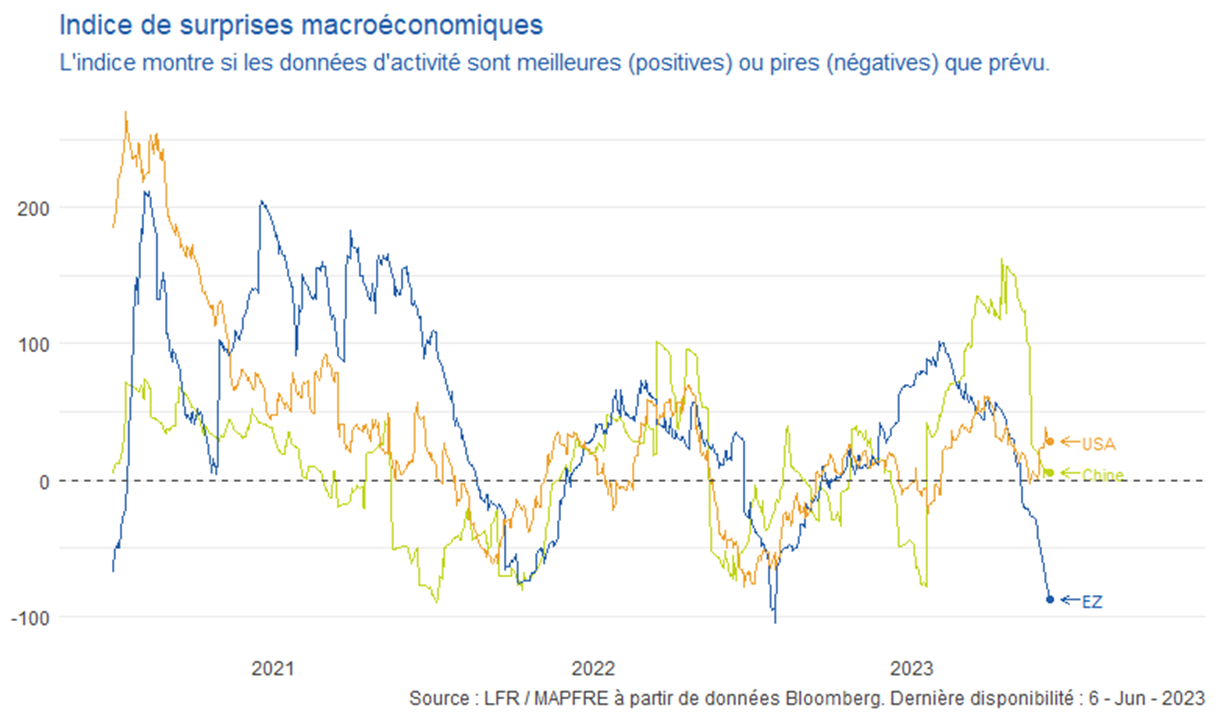

Normalement, les changements dans les prévisions de croissance sont anticipés grâce à l’indice de surprise macroéconomique. Il est surprenant de constater qu’il a fluctué de manière importante sans que les prévisions de croissance n’aient réellement changé. On remarque cependant que les résultats en Europe sont nettement inférieurs à ceux des Etats-Unis, où ils ont fortement rebondi. Cela signifie que les inquiétudes sur la croissance se concentrent à nouveau sur le Vieux Continent, où l’on trouve également des indicateurs en baisse comme la demande de crédit, l’activité de construction et les enquêtes d’activité.

L’inflation suit une trajectoire similaire. Les dernières publications n’ayant apporté que peu d’informations, les prévisions restent inchangées. L’inflation reste néanmoins à des niveaux inconfortables pour les banques centrales, car une réduction autour de 2% nécessiterait un ralentissement très prononcé de la croissance, ce qui n’est pas envisagé pour l’instant. C’est pourquoi, peu à peu, l’idée d’une inflation soutenue aux alentours de 4% fait son chemin, ce qui impliquerait un réajustement des anticipations de taux d’intérêt. Ceci est particulièrement vrai pour le taux sous-jacent, dont les niveaux élevés constituent l’un des principaux moteurs des anticipations de taux d’intérêt.

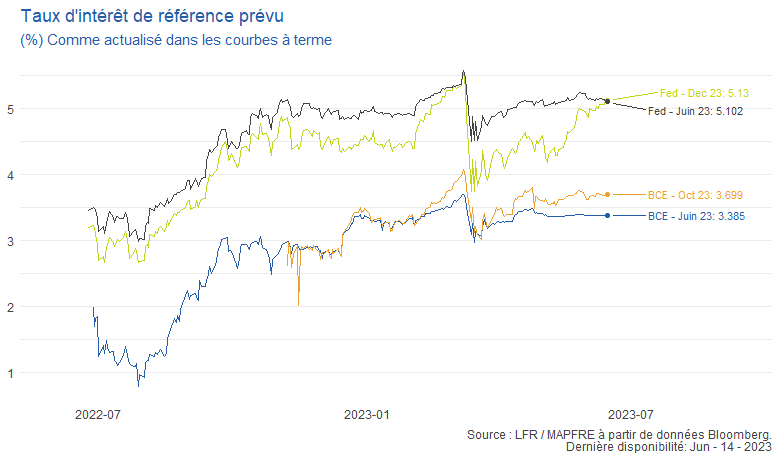

De même que pour le reste, les anticipations de taux n’ont pratiquement pas bougé. Toutefois, il semblerait que la probabilité d’une baisse des taux de la Fed ait disparu, comme nous l’avions prévu. Mais les changements sont extrêmement subtils. Les investisseurs sont réticents à accorder du crédit aux messages des banquiers centraux, en particulier de la BCE.

En conclusion, il y a peu de changements jusqu’à présent dans le domaine de la croissance nominale et des attentes en matière de taux, de sorte que les investisseurs attendent toujours des signaux qui feront pencher la balance. C’est pourquoi le deuxième facteur, la liquidité, est plus pertinent à l’heure actuelle.

La liquidité, la variable clé à court terme

La liquidité peut être regardée sous de nombreux angles, mais fondamentalement, sa dynamique est basée sur l’apport ou le retrait de liquidités par les autorités monétaires et fiscales.

Il y a un deuxième facteur qui est très important dans des conditions normales, mais qui l’est un peu moins aujourd’hui, c’est l’appétit des investisseurs pour le risque : lorsqu’il est élevé, il augmente le multiplicateur monétaire sur le marché.

La situation actuelle semble se détériorer. Il est vrai qu’au cours des dernières semaines, il y a eu quelques détails positifs, comme les données sur les dépôts bancaires américains ou l’accord sur le plafond de la dette. Mais la force la plus importante, l’injection des banques centrales, tend à être négative, principalement en raison du resserrement quantitatif de la Fed, même s’il est moindre qu’il y a quelques mois. En d’autres termes, il y a encore beaucoup de liquidités sur le marché, mais il semble que ces liquidités vont diminuer dans un avenir proche.

À cela s’ajoute le fait que la fin de l’énigme du plafond de la dette n’est pas aussi positive qu’il n’y paraît. En effet, nous allons voir dans les semaines à venir plus de 500 milliards de liquidités se déverser directement sur les marchés. Il est possible qu’à plus long terme cela devienne positif, car cela contribuera à mettre fin au resserrement quantitatif, mais pour l’instant, l’effet direct est une fuite de liquidités. Théoriquement dans le secteur privé, mais ces liquidités vont d’abord directement sur les marchés, et en particulier sur le marché obligataire. C’est également mauvais pour les banques en raison de la baisse de la valeur de leur portefeuille de titres du Trésor, bien que ce soit une question plutôt oubliée. Et cela exercera également une pression à la hausse sur les taux à long terme.

Conclusion : un attentisme des marchés

Le marché évolue dans l’attente de données qui clarifieront les perspectives macroéconomiques et de taux d’intérêt. Le risque de récession est plus important en Europe qu’aux États-Unis mais dans les deux cas, ce risque est moins important que ce que le marché semble estimer. Dans le même temps, l’inflation semble constituer un risque plus important que prévu par le marché en raison de la difficulté pour l’inflation de base de diminuer, bien que sa volatilité et son effet de base la rendent très incertaine. Cette situation d’attente se poursuivra jusqu’à ce que les banques centrales envoient un message différent du message actuel. D’ici là, le marché sera principalement axé sur les liquidités et celles-ci sont légèrement négatives.

À court terme, la principale discussion porte sur l’imminence ou non d’une récession. Cela dit, il est nécessaire d’insister sur un point qui semble échapper au marché. Définir la récession comme deux trimestres consécutifs de PIB négatif est trompeur pour les investisseurs. Cela n’a, en soi, aucun impact sur les prix des actifs. L’impact provient des variables incluses dans la définition officielle de la récession du NBER (National Bureau of Economic Research) américain. Cette définition beaucoup plus complexe se réfère principalement à des variables relatives aux revenus et à l’emploi.

L’élément clé d’une récession c’est que la dynamique passe d’une rétroaction positive entre l’emploi et le revenu à une rétroaction négative. En d’autres termes, dans une situation normale, l’augmentation de l’emploi entraîne une augmentation des revenus, qui se traduit par une augmentation de la consommation et de l’investissement, et ce, jusqu’à ce que cela devienne un cercle vertueux. En cas de récession, c’est exactement le contraire qui se produit. La variable clé pour qu’une récession ait un impact vraiment négatif est donc l’emploi. C’est pourquoi, sur la base des données actuelles, nous ne prévoyons pas de récession aux États-Unis ou en Europe cette année.

D’autre part, en l’absence d’une direction claire, le récent flux vers les technologies américaines s’inscrit dans une recherche des prochains grands gagnants à long terme. Il est clair que le marché mise sur les entreprises liées à l’Intelligence Artificielle, qui ont sans aucun doute un grand potentiel, mais on peut se demander si une différence aussi nette existerait dans un environnement moins liquide. Quoi qu’il en soit, la recherche des prochains grands gagnants se poursuivra.

Fin de rédaction le 06/06/2023 par Alberto Matellan

Chef Economiste, Groupe Mapfre

Avertissement

Toute utilisation, toute reproduction totale ou partielle de ce document, des logos, des marques ou de tout élément figurant sur ce document, non conforme à leur destination, est interdite, sans autorisation préalable de La Financière Responsable. La responsabilité de La Financière Responsable ne saurait être engagée du fait d’une utilisation, d’une diffusion totale ou partielle de ce document non conforme à sa destination. De même, tout droit de traduction, d’adaptation et de reproduction partielle ou totale est interdit sans son consentement.

Les données et informations figurant dans cette publication sont fournies à titre d’information uniquement. Aucune information contenue dans cette publication ne constitue une offre ou une sollicitation par un membre quelconque de La Financière Responsable de fournir un conseil ou un service d’investissement ou pour acheter ou vendre des instruments financiers.